Одним из важных документов для ведения бизнеса и налогообложения является счет-фактура. Этот документ играет ключевую роль в учете товаров и услуг, а также в определении суммы налогов, которые предприятие должно уплатить. Процесс составления и представления счет-фактуры неминуемо связан с определенными требованиями и обязательствами, которые необходимо соблюдать.

Первое важное обязательство — правильное оформление счет-фактуры. Вся необходимая информация должна быть представлена в документе: наименование организации-поставщика и организации-получателя, даты составления и отправки счет-фактуры, описание товаров или услуг, их стоимость и количество. Помимо этого, необходимо указать реквизиты, а также номер и дату регистрации счета-фактуры.

Второе важное обязательство связано с соблюдением налоговых правил и требований. Счет-фактура должна быть составлена в соответствии с действующими налоговыми законами. Это включает в себя правильное определение ставок налогов, расчет, учет и уплату НДС, а также соблюдение сроков представления счет-фактуры в налоговые органы. Несоблюдение этих требований может привести к штрафам и проблемам с налоговыми органами.

Наконец, третье важное обязательство связано с хранением счет-фактур и связанной с ними документации. В соответствии с законодательством, организации должны хранить счет-фактуры и прочие налоговые документы в течение определенного периода времени. Это позволяет проконтролировать соответствие организации налоговым законам и предоставить необходимую информацию при аудиторской проверке или запросе налоговых органов.

Требования к учёту счетов-фактур

При осуществлении бухгалтерского учета необходимо соблюдать определенные требования к учету счетов-фактур. Это важно для обеспечения правильности и достоверности финансовой отчетности организации, а также для соблюдения законодательства.

Во-первых, при получении счета-фактуры необходимо внимательно проверить его соответствие требованиям, установленным законодательством. Необходимо убедиться в наличии всех необходимых реквизитов, таких как наименование и ИНН поставщика, наименование и ИНН покупателя, дату выставления счета-фактуры, номер счета-фактуры и т.д.

Во-вторых, счет-фактура должен быть правильно оформлен. Это означает, что он должен быть составлен в соответствии с требованиями законодательства и содержать все необходимые сведения об операции. Например, счет-фактура должен содержать информацию о количестве и стоимости товаров или услуг, а также о налогах, включенных в стоимость.

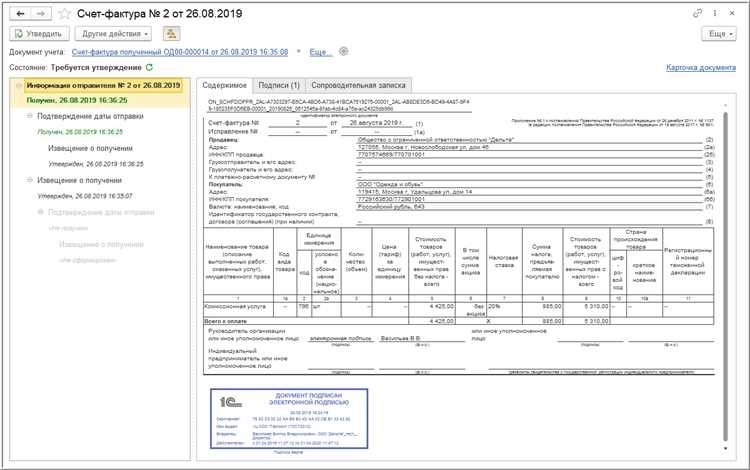

В-третьих, учет счетов-фактур должен быть правильно организован. Все полученные и выставленные счета-фактуры должны быть своевременно зарегистрированы и учтены в бухгалтерии. Для этого часто используются специальные программы и электронные базы данных, которые позволяют автоматизировать процесс учета.

Документооборот

Важным аспектом учета счетов-фактур является правильная организация документооборота. Все счета-фактуры должны иметь свои уникальные номера и быть зарегистрированы в журнале учета в порядке их получения или выставления. Также необходимо соответствующим образом хранить и архивировать все полученные и выставленные счета-фактуры.

Кроме того, важно отслеживать наличие всех полученных счетов-фактур и своевременно регистрировать их в учетной системе. Это позволит избежать упущений и ошибок при формировании финансовой отчетности.

В целом, соблюдение требований к учету счетов-фактур является неотъемлемой частью правильной организации бухгалтерского учета. Это позволяет обеспечить достоверность и надежность финансовой информации, а также соблюдение требований законодательства в области налогообложения.

Использование счетов-фактур в учетной системе

Для правильного учета и контроля финансовой информации, необходимо аккуратно вести учет счетов-фактур. Особенно важно убедиться, что все фактуры находятся на своих местах и не потеряны.

Счет-фактура является основным документом, подтверждающим финансовые операции и включающим необходимые реквизиты. Однако, необходимо помнить, что счет-фактура необходимо заполнять в соответствии с требованиями и правилами, установленными законодательством.

Для учета счетов-фактур необходимо придерживаться определенных требований. Ответственность за правильность и точность заполнения счетов-фактур лежит на предприятии или организации, которая выставляет счет.

Если вы хотите избежать неточностей в учете счетов-фактур, внимательно проверьте все обязательные реквизиты и удостоверьтесь, что они заполнены верно. Это поможет избежать возможных проблем и несоответствий в будущем.

Важно отметить, что счет-фактура имеет свои особенности в зависимости от режима налогообложения, основание для его выставления и других факторов. Поэтому необходимо тщательно изучить законодательство в данной области, чтобы быть уверенным в правильном использовании счета-фактуры в учетной системе.

Реквизиты счета-фактуры на продажу

Детали и параметры, указанные в реквизитах счета-фактуры на продажу, имеют особое значение при оформлении данного документа. Они служат основой для правильного учета товаров или услуг, а также для правильного расчета налоговых обязательств.

Реквизиты счета-фактуры устанавливаются законами и регулятивными актами, поэтому их должностным лицам следует быть внимательными и точными при их заполнении. Это поможет избежать возможных ошибок, штрафов и проблем со счетами-фактурами.

Основные реквизиты счета-фактуры на продажу включают следующую информацию:

| 1. Номер счета-фактуры | Уникальный номер, присвоенный счету-фактуре, который требуется указать для идентификации документа. |

| 2. Дата составления | Дата, когда счет-фактура на продажу был составлен. |

| 3. Наименование организации-поставщика | Полное наименование организации, которая осуществляет продажу товаров или услуг. |

| 4. ИНН и КПП организации-поставщика | ИНН (Идентификационный номер налогоплательщика) и КПП (Код причины постановки на учет) организации-поставщика. |

| 5. Наименование организации-покупателя | Полное наименование организации, которая приобретает товары или услуги. |

| 6. ИНН и КПП организации-покупателя | ИНН и КПП организации-покупателя, которая приобретает товары или услуги. |

| 7. Сумма счета-фактуры | Общая стоимость товаров или услуг, указанная в счете-фактуре. Для точности расчетов важно указывать эту сумму корректно. |

| 8. Сумма НДС | Сумма налога на добавленную стоимость (НДС), который должен быть уплачен по данному счету-фактуре. |

Заполнение реквизитов счета-фактуры на продажу требует тщательности и точности, поскольку неверные данные могут повлиять на правильность учета и расчетов налоговых обязательств. При оформлении счетов-фактур на продажу необходимо учитывать требования законодательства и регулятивных актов, а также конкретные правила и стандарты, принятые в организации.

Особенности корректировочного счета-фактуры

В отличие от обычного счета-фактуры, корректировочный счет-фактура содержит информацию о том, что именно было ошибочно указано в предыдущем документе. Он также должен содержать все необходимые реквизиты и подписи.

Корректировочный счет-фактура может быть выставлен как по инициативе продавца, так и по инициативе покупателя. Правда, в последнем случае, разрешение на выставление корректировочного счета-фактуры должно быть согласовано с продавцом.

Важно отметить, что корректировочный счет-фактура не может быть использован для изменения суммы налога, а также для возврата товара или обмена.

При выставлении корректировочного счета-фактуры необходимо указывать ссылку на исходный счет-фактуру, который требует исправления. Это поможет установить связь между двумя документами и избежать путаницы.

Корректировочный счет-фактура является важным инструментом в бухгалтерии и позволяет правильно отразить все изменения в расчетах между продавцом и покупателем.

Обязательные к заполнению реквизиты

При оформлении счета-фактуры необходимо учесть все обязательные реквизиты, которые должны быть заполнены правильно и полностью. Их неправильное заполнение или пропуск может привести к отказу в признании счета-фактуры или к штрафным санкциям со стороны налоговых органов.

1. Идентификационный номер налогоплательщика (ИНН)

ИНН является основным реквизитом, который должен быть указан в счете-фактуре. Он позволяет идентифицировать налогоплательщика и определить его налоговый статус. ИНН должен быть указан как у продавца, так и у покупателя.

2. Наименование и место нахождения организации

В счете-фактуре должно быть указано полное наименование организации и ее юридический адрес. Это позволяет установить правовое обоснование совершенной сделки и определить место регистрации налогоплательщика.

3. Номер счета-фактуры и дата его выписки

Каждая счет-фактура должна иметь уникальный номер, который должен быть нанесен на документ вручную или генерироваться автоматически. Также необходимо указать дату выписки счета-фактуры, которая должна соответствовать дате совершения сделки.

4. Сумма сделки и налоговая ставка

В счете-фактуре должна быть указана общая сумма сделки, а также налоговая ставка, по которой сумма подлежит налогообложению. Это позволяет правильно определить сумму налога, подлежащего уплате.

5. Наименование товара (работы, услуги)

В счете-фактуре необходимо указать наименование товара (работы, услуги), которые были предоставлены или реализованы. Наименование должно быть указано точно и однозначно, чтобы исключить возможность неправильной классификации товаров.

6. Количество и единица измерения товара (работы, услуги)

В счете-фактуре должно быть указано количество товара (работы, услуги), которые были предоставлены или реализованы. Количество должно быть указано в соответствующей единице измерения, чтобы установить точные объемы сделки.

7. Сумма налога и сумма для оплаты

В счете-фактуре необходимо указать сумму налога, которая должна быть уплачена в бюджет, а также общую сумму для оплаты, которая включает в себя сумму сделки и налоговую ставку.

Обязательные реквизиты должны быть заполнены правильно и полностью, иначе счет-фактура может быть признан недействительным или не подлежащим признанию налоговыми органами. Учитывайте требования законодательства и правильно заполняйте счета-фактуры для избежания проблем с налогообложением.

Счёт-фактура при применении Общей Системы налогообложения (ОСНО)

Счёт-фактура при ОСНО имеет свои особенности и требования. Он должен содержать указание на налоговую ставку, по которой осуществляется налогообложение, а также номер налогового документа и дату его составления.

Для учета счета-фактуры при ОСНО необходимо вести специальную книгу учета счетов-фактур, где каждый документ должен быть отражен отдельной записью. В книге должны быть указаны все реквизиты счета-фактуры, включая наименование продавца и покупателя, сумму операции, налоговые ставки и суммы налога.

Важно помнить, что все счета-фактуры должны быть аккуратно собраны и храниться в соответствии с требованиями налогового законодательства. Они могут потребоваться при проверке налоговой инспекцией, поэтому необходимо обеспечить их сохранность и доступность для проверки в течение установленного срока хранения.

Преимущества и важность правильного учета счетов-фактур

Ведение учета счетов-фактур позволяет разграничить доходы и расходы компании, предоставляет возможность отслеживать структуру расходов, а также обеспечивает надежность и прозрачность финансовой отчетности.

Особое внимание следует уделить правильному заполнению всех реквизитов счета-фактуры, так как это позволяет исключить возможные ошибки и неточности при документообороте. Корректное заполнение счетов-фактур позволяет избежать конфликтов с налоговыми органами и минимизировать риски проверок и штрафов.

Важно отметить, что правильный учет счетов-фактур позволяет компании контролировать свою финансовую деятельность, оптимизировать налоговую нагрузку и повышать эффективность бизнес-процессов. Более того, правильный учет счетов-фактур является неотъемлемой частью юридической ответственности перед государством и другими контрагентами.

Преимущества правильного учета счетов-фактур:

- Повышение прозрачности — правильный учет счетов-фактур обеспечивает прозрачность финансовых операций компании и способствует доверию со стороны контрагентов и налоговых органов.

- Минимизация рисков — правильное заполнение счетов-фактур помогает избежать возможных ошибок и неточностей, а также снижает риски проверок и штрафов со стороны налоговых органов.

- Контроль над финансовой деятельностью — учет счетов-фактур позволяет компании более эффективно контролировать свою финансовую деятельность, анализировать доходы и расходы, а также принимать обоснованные управленческие решения.

- Минимизация налоговой нагрузки — правильное заполнение счетов-фактур позволяет компании оптимизировать налоговую нагрузку и использовать все возможности по легальному снижению налогов.

Таким образом, правильный учет счетов-фактур играет важную роль в финансовой деятельности компании и позволяет ей обеспечить прозрачность, контроль и минимизацию рисков. Надлежащее ведение учета счетов-фактур является неотъемлемым компонентом успешного бизнеса.

Способы учета счетов-фактур

При учете счетов-фактур существует несколько способов, которые могут быть применены в зависимости от требований и особенностей предприятия.

- Ручной учет — этот способ подразумевает заполнение данных счета-фактуры вручную, что требует больше времени и усилий со стороны бухгалтера. Несмотря на это, он может быть предпочтительным для небольших предприятий, где количество счетов-фактур относительно невелико.

- Автоматизированный учет — данный способ предполагает использование специализированного программного обеспечения для учета счетов-фактур. Это позволяет автоматизировать процесс заполнения и обработки данных, значительно сократив время и ресурсы, затрачиваемые на учет.

- Электронный учет — данный способ основан на использовании электронных счетов-фактур и специальных электронных систем для их обработки. Он позволяет сократить время на обработку и передачу данных, улучшить точность и уменьшить риск ошибок.

При выборе способа учета счетов-фактур необходимо учитывать специфику предприятия, его потребности и возможности. Кроме того, важно принимать во внимание требования законодательства, которые могут предписывать определенные способы и правила учета. Все это поможет обеспечить эффективность и точность учета счетов-фактур и избежать возможных проблем и ошибок в процессе их обработки.