При покупке товаров или услуг в России каждый гражданин сталкивается с необходимостью определить сумму НДС. НДС, или налог на добавленную стоимость, является одним из основных источников доходов государства. Он взимается с каждой транзакции между поставщиком и потребителем и представляет собой определенный процент от общей стоимости товара или услуги.

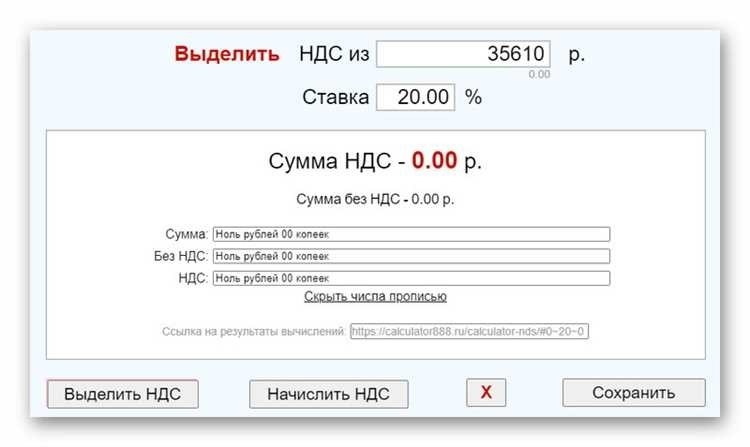

Тем, кто ведет бизнес или имеет отдельные доходы, необходимо знать, как правильно определить сумму НДС. Для этого используется формула, которая позволяет рассчитать размер налога. Используя эту формулу и зная общую стоимость товара или услуги, можно легко определить сумму НДС.

Применение формулы позволит избежать ошибок и вычислить сумму НДС с высокой точностью. Полученная информация поможет вам контролировать свои расходы и управлять финансами эффективнее. Также зная формулу расчета, вы сможете проверить правильность начисления НДС при покупке товаров или услуг.

Расчет НДС для чайников. Популярные вопросы

1. Как определить ставку НДС для продажи чайников?

Ставка НДС для продажи чайников зависит от типа товара и законодательства страны, в которой осуществляется продажа. В России, например, на продажу бытовых чайников применяется ставка НДС в размере 20%. Однако, есть исключения, и в некоторых случаях применяется ставка 10% или даже 0% (например, для экспорта).

2. Как высчитать сумму НДС для продажи чайников?

Для расчета суммы НДС для продажи чайников необходимо умножить стоимость товара на ставку НДС, выраженную в десятичном виде. Например, если стоимость чайника составляет 1000 рублей, и применяется ставка НДС 20%, то сумма НДС будет равна 1000 * 0.2 = 200 рублей.

Если необходимо вычислить общую стоимость товара с учетом НДС, то сумму НДС следует прибавить к стоимости товара. В данном примере общая стоимость чайника будет равна 1000 + 200 = 1200 рублей.

Важно отметить, что для некоторых видов деятельности (например, торговля оптовыми партиями) может применяться специальная система налогообложения (например, Единый налог на вмененный доход). В таких случаях ставка и порядок расчета НДС могут отличаться.

3. Как правильно оформить налоговую накладную для продажи чайников с учетом НДС?

Для оформления налоговой накладной при продаже чайников с учетом НДС необходимо указать следующую информацию:

- Дата и номер накладной;

- Реквизиты продавца и покупателя;

- Описание товара, включая количество и стоимость;

- Сумма НДС и ставка;

- Итоговая сумма с учетом НДС.

Оформленная налоговая накладная должна быть передана покупателю вместе с товаром, а продавец должен сохранить копию для своей отчетности.

Важно следить за соблюдением требований законодательства и правильно оформлять документы для учета и расчета НДС при продаже чайников или любых других товаров.

НДС или «налог на добавленную стоимость» — понятие и принципы расчета

Основной принцип расчета НДС заключается в учете разницы между стоимостью товаров или услуг на предприятии и стоимостью, по которой эти товары или услуги реализуются конечному потребителю. Таким образом, НДС является налоговым механизмом, который позволяет учесть добавленную стоимость, созданную предприятием в процессе производства или реализации товаров и услуг.

Расчет НДС осуществляется путем умножения стоимости товаров или услуг на налоговую ставку. В России существует несколько ставок НДС, которые определяются законодательством. Наиболее распространенными ставками являются 20%, 10% и 0%.

Ставка НДС зависит от ряда факторов, включая вид товаров или услуг, регион, в котором осуществляется деятельность, а также особые условия, предусмотренные законодательством.

Важно отметить, что НДС является косвенным налогом, который в конечном итоге несет налоговое бремя конечный потребитель товаров или услуг. Однако, предприятия и индивидуальные предприниматели должны учесть этот налог в своих финансовых расчетах и правильно осуществлять расчет и уплату НДС в соответствии с требованиями законодательства.

| Ставка НДС | Описание |

|---|---|

| 20% | Наиболее распространенная ставка НДС. Применяется к большинству товаров и услуг. |

| 10% | Применяется к отдельным видам товаров и услуг, предусмотренным законодательством. |

| 0% | Применяется к определенным видам товаров и услуг, таким как экспортные операции или международные перевозки грузов. |

Знание основных принципов расчета НДС является важным для всех предпринимателей и юридических лиц, осуществляющих коммерческую деятельность в России. Это поможет правильно оценивать финансовые риски и обеспечивать соблюдение требований законодательства в области налогообложения.

Формула расчета НДС

Общая формула расчета НДС:

НДС = Сумма стоимости товара (услуги) * Ставка НДС

Сумма стоимости товара (услуги) — это общая сумма, которую клиент должен заплатить за товар или услугу, включая уже включенный налог.

Ставка НДС — это процентная ставка, которая применяется к сумме стоимости товара или услуги. В России, например, обычно используются ставки 20%, 10% и 0%.

Для расчета НДС необходимо умножить сумму стоимости товара (услуги) на соответствующую ставку НДС.

Пример расчета НДС:

Допустим, у нас есть товар стоимостью 1000 рублей, на который установлена ставка НДС в 20%.

НДС = 1000 * 0.2 = 200 рублей.

Таким образом, сумма НДС составляет 200 рублей.

Важно помнить, что ставка НДС может быть разной в разных странах и может меняться в зависимости от типа товара или услуги.

Как рассчитать НДС для ИП

Расчет налога на добавленную стоимость (НДС) для индивидуальных предпринимателей (ИП) осуществляется по специальной формуле, учитывающей выручку от реализации товаров или услуг. Эта формула позволяет определить сумму НДС, которую ИП должен уплатить государству.

Для начала необходимо учесть ставку НДС, которая применяется в данной отрасли бизнеса ИП. Ставка может быть 0%, 10% или 20%. Например, для продажи некоторых товаров может быть установлена ставка НДС в размере 20%.

Далее следует определить сумму выручки от реализации товаров или услуг. Это может быть общая сумма продаж за определенный период времени. Допустим, ИП продал товары на сумму 1 000 000 рублей.

Для расчета НДС необходимо умножить выручку на ставку НДС, выраженную в десятичных долях. В нашем примере, мы умножаем 1 000 000 рублей на 0.2 (20% в десятичной форме) и получаем 200 000 рублей.

Таким образом, ИП должен уплатить в бюджет государства сумму НДС в размере 200 000 рублей. Эта сумма представляет собой налог на добавленную стоимость, который был создан в процессе реализации товаров или услуг.

Важно отметить, что ИП имеет право на вычет НДС, который был учтен при покупке товаров или услуг для предпринимательской деятельности. Для этого необходимо сохранять документы о покупках и заполнять налоговую декларацию.

Расчет НДС для ИП является важным аспектом ведения бизнеса, и правильное его выполнение позволяет ИП соблюдать законодательство и избежать проблем с налоговыми органами. В случае возникновения вопросов или необходимости консультации, рекомендуется обратиться к специалистам в области налогообложения.

Поделитесь в социальных сетях

Поделиться в социальных сетях можно разными способами. Например, вы можете опубликовать пост с информацией о вашем бизнесе или продукте на своей странице. Это позволит вашим друзьям и подписчикам узнать о новостях и, возможно, заинтересоваться ими. Кроме того, вы можете использовать различные группы и сообщества, связанные с вашей тематикой, для распространения информации. Например, если вы занимаетесь продажей чайников, вы можете найти группы или сообщества посвященные экономии электроэнергии или дизайну кухонных принадлежностей и поделиться своим предложением там.

Важно помнить, что в социальных сетях люди активно взаимодействуют с контентом. Поэтому ваш пост должен быть интересным и привлекающим внимание. Попробуйте использовать яркие и привлекательные картинки, а также интересные заголовки, чтобы привлечь внимание пользователей и вызвать у них желание узнать больше. Кроме того, не забывайте включать ссылки на ваш сайт или страницу, чтобы пользователи могли перейти к детальной информации о вашем предложении.

Также стоит упомянуть, что социальные сети предоставляют различные инструменты для продвижения контента. Например, вы можете использовать рекламные кампании или платформы для привлечения большего количества пользователей к вашей информации. Это может быть полезно, особенно если ваша цель — достичь как можно большей аудитории.

Таким образом, использование социальных сетей для распространения информации о вашем бизнесе или продукте является эффективным способом привлечения внимания и увеличения числа потенциальных клиентов. Будьте активными и креативными, и результаты не заставят себя ждать. Поделитесь своими новостями и предложениями в социальных сетях и получите больше возможностей для развития своего бизнеса.

Часто задаваемые вопросы про НДС

1. Какие товары и услуги облагаются НДС?

НДС облагает большинство товаров и услуг, но есть исключения. Например, медицинские услуги и продукты питания, основные виды образовательных услуг, некоторые виды страхования и другие категории товаров и услуг могут быть освобождены от НДС.

2. Какие ставки НДС существуют в России?

В России применяются три ставки НДС: 0%, 10% и 20%. Ставка 0% применяется, например, при экспорте товаров за пределы России, а ставки 10% и 20% — при внутренних операциях с товарами и услугами.

3. Каким образом предприятия получают компенсацию по НДС?

Предприятия могут получить компенсацию по НДС путем учета его суммы в затратах на производство или предоставление услуг. Также возможно получение компенсации при экспорте товаров или уплате НДС по конкретной сделке.

4. Какие документы нужно хранить для подтверждения расчетов по НДС?

Для подтверждения расчетов по НДС необходимо хранить следующие документы: счета-фактуры (как полученные, так и выставленные), товарные накладные, акты выполненных работ или оказанных услуг, договоры и другую документацию, связанную с операциями, облагаемыми НДС.

5. Какие санкции могут применяться при нарушении законодательства о НДС?

При нарушении законодательства о НДС могут применяться различные санкции, включая штрафы, уплату неустойки, лишение лицензии и другие административные и уголовные наказания. Поэтому очень важно соблюдать требования закона при расчете и уплате НДС.

Способы расчета налога на добавленную стоимость

В процессе осуществления предпринимательской деятельности, юридические лица и индивидуальные предприниматели сталкиваются с необходимостью рассчитывать налог на добавленную стоимость (НДС) для своих товаров и услуг. Существует несколько способов расчета этого налога, которые могут быть использованы в зависимости от условий и особенностей бизнеса.

Один из способов расчета НДС – это метод калькуляции. При использовании данного метода, налог на добавленную стоимость высчитывается как разница между стоимостью продажи товара или услуги и их себестоимостью. Таким образом, если стоимость продажи товара составляет 100 рублей, а его себестоимость – 80 рублей, то НДС будет равен 20 рублей (100 рублей — 80 рублей).

Другой способ расчета НДС – это метод вычисления на основе оборота. При использовании данного метода, налог на добавленную стоимость рассчитывается как процент от оборота предприятия за определенный период времени. Например, если оборот предприятия за квартал составляет 1 000 000 рублей, а ставка НДС – 20%, то сумма налога будет равна 200 000 рублей (1 000 000 рублей * 20%).

Еще один способ расчета НДС – это метод вычисления на основе агентского вознаграждения. При использовании данного метода, налог на добавленную стоимость высчитывается как процент от агентского вознаграждения, полученного юридическим лицом или индивидуальным предпринимателем за посреднические услуги. Например, если агентское вознаграждение составляет 50 000 рублей, а ставка НДС – 18%, то сумма налога будет равна 9 000 рублей (50 000 рублей * 18%).

Каждый из этих методов расчета НДС имеет свои особенности и подходит для определенных ситуаций. Предпринимателям необходимо выбрать наиболее подходящий способ расчета в соответствии с характеристиками их бизнеса для эффективного учета налога на добавленную стоимость.

Принципы рассчета налога на добавленную стоимость

Принцип добавочной стоимости предполагает, что на каждом этапе производства или передачи товара или услуги увеличивается его стоимость за счет включения в нее налога на добавленную стоимость. Для рассчета НДС используется ставка, которая устанавливается государством и может варьироваться в зависимости от категории товаров или услуг.

Прежде чем рассчитывать НДС, необходимо определить базу налогообложения. База налогообложения — это сумма, на которую начисляется налог на добавленную стоимость. Она определяется путем вычета из общей суммы продажи всех затрат, связанных с производством или предоставлением товаров или услуг. К таким затратам относятся, например, стоимость материалов, оплата труда или аренда помещения.

После определения базы налогообложения рассчитывается сумма НДС. Сумма НДС — это сумма, которая добавляется к цене товара или услуги и является налогом на добавленную стоимость. Она рассчитывается путем умножения базы налогообложения на ставку НДС.

Например, если база налогообложения составляет 1000 рублей, а ставка НДС равна 20%, то сумма НДС составит 200 рублей. Таким образом, общая стоимость товара или услуги будет составлять 1200 рублей, из которых 200 рублей — это налог на добавленную стоимость, который будет уплачен в бюджет.

Важно помнить, что при рассчете НДС необходимо учитывать все требования и особенности законодательства, которые могут отличаться в разных странах. Также необходимо следить за изменениями ставок НДС, которые могут быть установлены государством в любой момент.