В современном мире все больше людей задумываются о способах оптимизации своего финансового положения. Независимо от профессии, существуют универсальные методы, которые позволяют снизить налоговую нагрузку и увеличить доход. Одним из таких методов является оптимизация налога на профессиональный доход. С помощью простых советов и рекомендаций, каждый может улучшить свою финансовую ситуацию и обеспечить себе дополнительные возможности.

Важно помнить, что оптимизация налога на профессиональный доход не является незаконной деятельностью, а скорее представляет собой метод, который позволяет максимально эффективно использовать доступные законные средства и инструменты для уменьшения налоговых платежей. Естественно, для применения таких методов необходимо обладать соответствующими знаниями и навыками, а также следовать основным принципам финансовой грамотности.

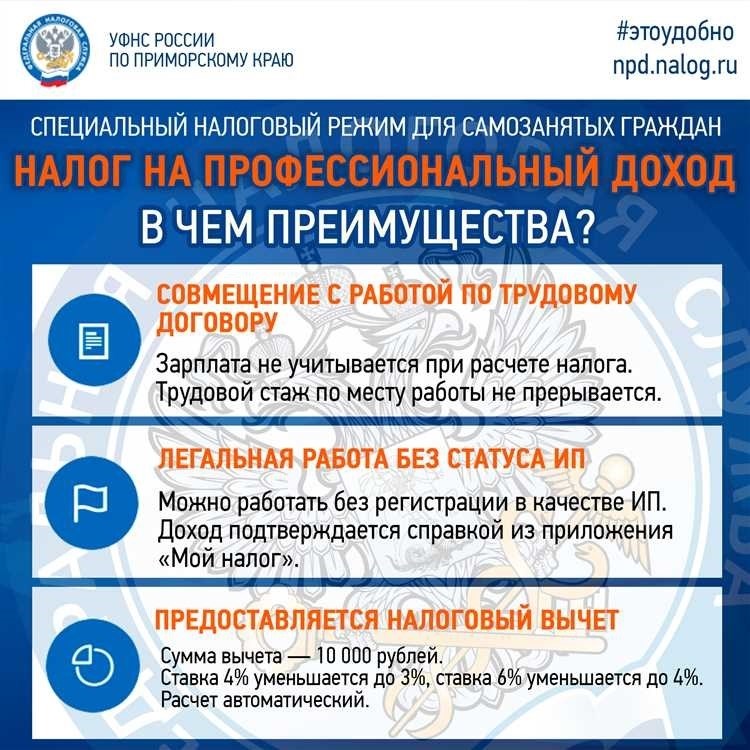

Одним из простых и доступных способов оптимизации налога на профессиональный доход является использование различных налоговых вычетов и льгот. Например, можно воспользоваться вычетом на обучение или льготами для молодых специалистов. Также стоит обратить внимание на возможность использования налоговых льгот, предусмотренных для определенных отраслей и профессий. Такой подход позволяет сэкономить значительную сумму денег и снизить налоговую нагрузку.

Кто они такие – самозанятые?

Самозанятые имеют право выполнять работу как для юридических лиц, так и для физических лиц, заключая договоры на оказание услуг или поставку товаров. Важно отметить, что самозанятые не имеют статуса работников и, следовательно, не платят социальные взносы и налоги, их выплаты осуществляются на общих основаниях.

Самозанятые могут самостоятельно устанавливать размер оплаты своих услуг и гибко управлять своим рабочим временем. Это позволяет им иметь большую свободу и гибкость в своей работе, однако требует дисциплины и организации для поддержания стабильного дохода.

Самозанятые также могут использовать различные инструменты для улучшения своей эффективности и результативности, такие как автоматизация бухгалтерии, управление клиентской базой данных и маркетинговые стратегии. Кроме того, они могут самостоятельно выбирать свои стратегии продвижения и развития своего бизнеса.

Однако, самозанятые также несут определенный риск и ответственность. Они должны быть самостоятельными и самодисциплинированными, чтобы эффективно работать и контролировать свои финансы. Кроме того, они не имеют гарантированного дохода, их доход зависит от активности и результатов их работы.

В целом, самозанятые представляют собой группу предпринимателей, которые выбирают свободу и гибкость работы, но также несут определенные риски и ответственности. Они имеют возможность развивать собственный бизнес и достигать успеха в выбранной сфере деятельности.

Договор с самозанятым – не трудовой договор

Договор с самозанятым должен быть оформлен в письменной форме и содержать все необходимые условия сотрудничества. Важно указать стоимость услуг, сроки выполнения работ, ответственность сторон и другие важные положения.

При составлении договора с самозанятым необходимо быть внимательными и точно определить его статус. Необходимо четко указать, что самозанятый не является сотрудником организации и не имеет никаких прав на получение отпуска, больничного и других социальных выплат.

Также в договоре следует указать, что самозанятый самостоятельно определяет свои рабочие часы и место работы, а также не подчиняется организации в вопросах организации и контроля работы.

При заключении договора с самозанятым рекомендуется обратиться к юристу или специалисту по налогам, чтобы избежать возможных ошибок и проблем в будущем. Четкое и правильное оформление договора поможет избежать споров и конфликтов между сторонами.

| Пункт | Детали |

|---|---|

| 1 | Договор с самозанятым должен быть оформлен в письменной форме. |

| 2 | В договоре необходимо четко указать, что самозанятый не является работником организации и не имеет прав на социальные гарантии и льготы. |

| 3 | Укажите стоимость услуг, сроки выполнения работ, ответственность сторон и другие важные положения. |

| 4 | Укажите, что самозанятый самостоятельно определяет свои рабочие часы и место работы, и не подчиняется организации в вопросах организации и контроля работы. |

| 5 | При заключении договора рекомендуется обратиться к юристу или специалисту по налогам. |

Риск № 7. Блокировка расчетного счета

Представьте ситуацию: вы работаете с самозанятым и всё идет хорошо. Однако, вдруг вы узнаете, что расчетный счет вашего партнера был заблокирован. Это может произойти по разным причинам: налоговый орган выявил нарушения, возникли задолженности или были сдвинуты сроки предоставления отчетности. К сожалению, в такой ситуации ваш бизнес может оказаться в тупике.

Блокировка расчетного счета самозанятого может повлечь за собой серьезные проблемы для вашей работы. Ведь без доступа к счету вы не сможете производить оплаты или получать деньги от своих клиентов. Это может привести к простоям в работе и потере клиентов, что, в свою очередь, отразится на доходах вашего бизнеса.

Чтобы избежать подобной ситуации, рекомендуется внимательно проверять финансовое состояние самозанятого и следить за своевременной отчетностью. Также стоит установить механизм контроля за состоянием расчетного счета вашего партнера. Будьте готовы к возможным проблемам и имейте запасные варианты оплаты или приема денег.

Кто они такие – самозанятые?

Характеристики самозанятых

Самозанятые обладают следующими особенностями:

| Характеристика | Описание |

|---|---|

| Форма деятельности | Физическое лицо осуществляет предпринимательскую деятельность без образования юридического лица. |

| Отсутствие штатных сотрудников | Самозанятые не имеют штатных сотрудников и выполняют все работы самостоятельно. |

| Отсутствие производственного процесса | Самозанятые не организуют производственный процесс и не имеют постоянного рабочего места. |

| Независимость | Самозанятые работают на себя и самостоятельно принимают решения по организации и выполнению работ. |

Таким образом, самозанятые представляют собой отдельную категорию предпринимателей, которые получают доходы от своей деятельности и уплачивают соответствующие налоги.

Перейти на упрощенку

При переходе на упрощенку самозанятый предприниматель может выбрать один из двух режимов налогообложения: единый налог на вмененный доход (ЕНВД) или упрощенную систему налогообложения (УСН).

Единый налог на вмененный доход позволяет самозанятому платить фиксированную сумму налога, рассчитываемую исходя из вида деятельности и региона проживания.

Упрощенная система налогообложения предусматривает уплату налога на основе доходов минус расходы. Ставка налога в этом случае зависит от вида деятельности и общего дохода.

Выбор конкретного режима налогообложения зависит от особенностей бизнеса и ожидаемой прибыли. Переход на упрощенку требует предварительного расчета и консультации с налоговым специалистом.

Переход на упрощенку может быть выгодным решением для самозанятых, поскольку позволяет снизить налоговую нагрузку и упростить ведение бухгалтерии. Однако следует учитывать возможные ограничения и требования, связанные с выбранным режимом налогообложения.

| Режим налогообложения | Особенности |

| Единый налог на вмененный доход | Фиксированная сумма налога, рассчитываемая исходя из вида деятельности и региона проживания |

| Упрощенная система налогообложения | Уплата налога на основе доходов минус расходы. Ставка налога зависит от вида деятельности и общего дохода |

Переход на упрощенку может быть осуществлен путем подачи соответствующего заявления в налоговый орган. При этом необходимо учитывать требования законодательства и своевременно собирать и хранить документы, подтверждающие доходы и расходы.

Переход на упрощенку: путь к оптимизации налогов для самозанятых

Одним из решений для самозанятых, желающих оптимизировать свои налоговые платежи, может стать переход на упрощенную систему налогообложения. Этот шаг позволяет снизить налоговую нагрузку и упростить процесс учета доходов и расходов.

Преимущества упрощенки для самозанятых

Первое преимущество упрощенной системы налогообложения заключается в возможности применения специальной ставки налога на доходы. Вместо того, чтобы платить налог по стандартной ставке, самозанятые могут воспользоваться льготной ставкой, которая может быть значительно ниже.

Кроме того, упрощенка также позволяет снизить бюрократическую нагрузку. В рамках упрощенной системы самозанятые не обязаны вести сложный учет и предоставлять отчетность в большом объеме. Это позволяет сэкономить время и силы, которые можно сконцентрировать на развитии бизнеса.

Как перейти на упрощенку

Для перехода на упрощенную систему налогообложения самозанятому нужно обратиться в налоговые органы и подать заявление о переходе. В заявлении следует указать желаемый режим налогообложения и предоставить необходимые документы. После рассмотрения заявления и завершения процедуры перехода, самозанятый сможет начать применять упрощенку.

Однако, перед тем как принять решение о переходе на упрощенку, стоит провести тщательный анализ своей деятельности и оценить выгоду от данного шага. Возможно, упрощенная система налогообложения не совсем подходит для конкретного вида деятельности или может ограничить развитие бизнеса. В таких случаях стоит обратиться к налоговому консультанту, который поможет принять правильное решение.

Планирование налоговых выплат для самозанятых

Для успешной работы самозанятого предпринимателя необходимо уметь эффективно планировать свои налоговые выплаты. Ведь налоговая нагрузка может существенно сказаться на финансовом положении и устойчивости бизнеса.

Планирование налоговых выплат подразумевает анализ и оценку возможностей сократить налоговую нагрузку, не нарушая при этом законодательство. Это включает в себя выбор оптимальной системы налогообложения и использование различных льгот и освобождений.

Самозанятые предприниматели могут использовать различные способы оптимизации своих налоговых выплат. Например, увеличение расходов на развитие бизнеса может помочь снизить общую сумму налога. Также стоит учитывать возможность использования всех доступных льгот и освобождений, предусмотренных законодательством.

Для эффективного планирования налоговых выплат рекомендуется обратиться к профессиональным налоговым консультантам. Они смогут предложить подробные рекомендации и помочь выбрать наиболее выгодные для бизнеса стратегии оптимизации налоговых платежей.

Важно помнить, что планирование налоговых выплат должно осуществляться в рамках законодательства. Незаконные схемы уклонения от уплаты налогов могут привести к серьезным последствиям для бизнеса и возникновению проблем с налоговыми органами.

Таким образом, планирование налоговых выплат для самозанятых предпринимателей является неотъемлемой частью успешного ведения бизнеса. Оно позволяет снизить налоговую нагрузку и обеспечить устойчивость и рост предприятия.

Риск № 11. Недобросовестные самозанятые могут повлечь санкции

Недобросовестные самозанятые могут не выполнять свои обязательства в полном объеме, не соблюдать сроки выполнения работ или не предоставлять качественные услуги. Это может привести к возникновению проблем с вашими клиентами и плохой репутацией вашего бизнеса.

Кроме того, недобросовестные самозанятые могут нарушать законодательство, не платить налоги или не предоставлять необходимую отчетность. В таком случае вы можете стать соучастником их преступной деятельности и понести финансовые и юридические риски.

Для минимизации рисков вам следует тщательно выбирать самозанятых партнеров, проверять их репутацию и надежность. Также рекомендуется заключать письменные договоры, в которых четко прописаны обязательства и ответственность сторон. Если вы обнаружите недобросовестные действия со стороны самозанятого, необходимо предпринять соответствующие меры, включая обращение в правоохранительные органы или использование других юридических возможностей для защиты своих интересов.