Работа с налоговой отчетностью – это сложный и ответственный процесс для любой организации. Согласно требованиям законодательства, ведение регистров налогового учета является обязательным элементом ведения бухгалтерии. Эти регистры позволяют отслеживать и систематизировать информацию о налоговых операциях и обязательствах перед государством.

Чтобы эффективно управлять налоговыми данными, необходимо правильно организовать структуру регистров. Важно учесть различные типы налогов, которые подлежат учету, и обеспечить достоверность и точность информации. Это требует разработки четкого плана счетов и определения принципов отражения налоговых операций.

Оптимизация регистров налогового учета – это процесс, направленный на улучшение их работы и использования. Он включает в себя анализ текущих процедур и разработку оптимальных методов учета налоговых данных. Целью оптимизации является уменьшение рисков налоговых ошибок, ускорение процесса формирования и предоставления отчетности, а также минимизация затрат на ее подготовку.

Обязательность разработки форм регистров

Разработка форм регистров является неотъемлемой частью процесса ведения налогового учета и имеет целью обеспечить систематичность и структурированность данных. Формы регистров представляют собой набор полей, которые необходимо заполнить для правильного отражения информации о доходах и расходах организации.

Наличие разработанных форм регистров позволяет значительно облегчить процесс ведения учета и сократить возможность допущения ошибок. Кроме того, правильно организованные формы регистров позволяют упростить процесс передачи информации о доходах и расходах в налоговый орган и сократить время, затрачиваемое на подготовку и предоставление отчетности.

Важно отметить, что разработка форм регистров не является произвольной или опциональной возможностью, а обязательным требованием законодательства. В случае отсутствия разработанных форм регистров и неправильного ведения учета организация может быть подвержена ответственности со стороны налоговых органов, а также наложению штрафных санкций.

Таким образом, обязательность разработки форм регистров является неотъемлемым элементом ведения налогового учета. Она обеспечивает системность, структурированность и правильность отражения информации о доходах и расходах организации, а также упрощает процесс предоставления отчетности и снижает риск возникновения проблем с налоговыми органами.

Ответственность за отсутствие регистров

Отсутствие регистров или их неправильное заполнение может повлечь за собой серьезные последствия и привести к налоговым рискам. В соответствии с законодательством, налоговые органы имеют право проверить наличие и правильность ведения регистров и в случае нарушений, применить меры ответственности.

Одной из наиболее распространенных мер ответственности является наложение штрафа. Сумма штрафа может быть значительной и составлять значительную долю от суммы налоговых обязательств. Кроме того, при отсутствии регистров, налоговые органы могут принять решение об увеличении налоговой базы и предъявить дополнительные требования к уплате налогов.

Важно отметить, что ответственность за отсутствие регистров несут не только руководители и бухгалтеры компаний, но и каждый сотрудник, имеющий отношение к налоговому учету. Поэтому необходимо обеспечить соответствующую подготовку персонала и внедрить системы контроля за ведением регистров.

В целом, правильное организованное и оптимизированное ведение налоговых регистров позволяет избежать проблем с налоговыми органами и снизить риски возникновения штрафных санкций и дополнительных налоговых требований. Здесь важно понимать, что эти меры ответственности не являются пустыми угрозами, а реальными последствиями, которые могут нанести серьезный ущерб бизнесу.

Значение и функции налогового регистра

Основная функция налогового регистра — это отслеживание и анализ финансовых данных, связанных с налогами. Этот инструмент позволяет вам вести учет всех налоговых транзакций и проводить анализ доходов и расходов, связанных с налоговой отчетностью. Благодаря налоговому регистру, у вас будет полная информация о налоговых обязательствах и возможности оптимизировать налоговые платежи и снизить риски возможных налоговых проверок.

Основные преимущества налогового регистра:

- Централизация данных: все информация о налоговых операциях хранится в одном месте, что делает ее доступной для анализа и контроля.

- Удобство использования: налоговый регистр обычно имеет простую и интуитивно понятную структуру, что позволяет быстро найти необходимые данные.

- Автоматизация процессов: современные программы и приложения позволяют автоматизировать заполнение и анализ налоговых регистров, что существенно упрощает учет и снижает вероятность ошибок.

- Контроль исполнения налоговых обязательств: налоговый регистр помогает контролировать своевременность и правильность уплаты налогов, что позволяет избежать штрафных санкций и проблем при налоговых проверках.

Важно понимать, что налоговый регистр не только помогает собрать и систематизировать информацию о налоговых транзакциях, но и служит основой для формирования налоговой отчетности, включая декларации и отчеты по уплате налогов.

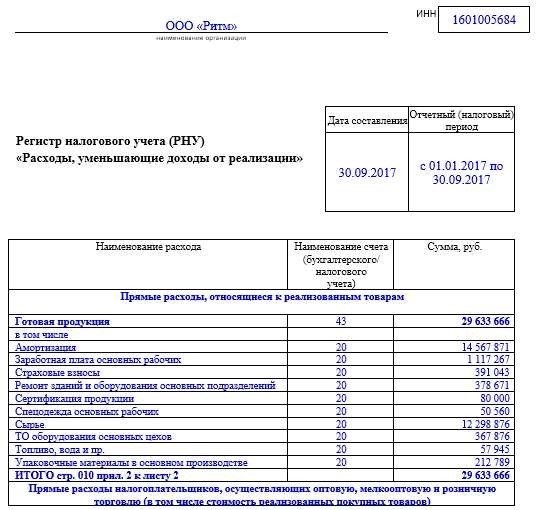

Как заполнить «расходный» регистр

Для правильного заполнения «расходного» налогового регистра необходимо следовать определенным принципам и требованиям налогового законодательства.

Первым шагом при заполнении регистра является определение всех расходов, которые подлежат учету. Расходы могут быть различными: это могут быть затраты на приобретение товаров, оплату услуг, аренду помещений и транспорта, заработную плату сотрудников и другие виды затрат.

Важно помнить, что все расходы должны быть документально подтверждены. Для этого необходимо сохранять все кассовые чеки, накладные, договоры и другие документы, подтверждающие совершенные расходы.

При заполнении регистра следует указывать все необходимые данные о расходах, такие как дата, сумма, контрагент, вид расходов и прочее. Все данные должны быть точными и соответствовать требованиям налогового законодательства.

Важно также правильно классифицировать расходы в регистре. Для этого необходимо использовать соответствующие коды и указывать соответствующую информацию о виде расходов.

После заполнения регистра необходимо его проверить на ошибки и неточности. Рекомендуется проводить самостоятельную проверку, а также привлекать специалистов для контроля и анализа регистра.

Важно иметь в виду, что правильное заполнение «расходного» налогового регистра — это не только важный аспект соблюдения законодательства, но и возможность оптимизации налогообложения и увеличения эффективности деятельности предприятия.

Как сформировать регистры налогового учета

При создании регистров налогового учета необходимо учесть требования налогового законодательства и определенные правила заполнения. Важно, чтобы регистры были организованы правильно и соответствовали всем необходимым требованиям. Ниже представлен пошаговый план, как сформировать регистры налогового учета.

1. Определите виды регистров

В первую очередь необходимо определить, какие виды регистров необходимо создать для ведения налогового учета. Регистры могут быть различными в зависимости от вида налога и организационно-правовой формы предприятия. Например, для общества с ограниченной ответственностью могут потребоваться регистры по налогу на прибыль, налогу на добавленную стоимость и налогу на имущество.

2. Определите структуру регистров

Вторым шагом является определение структуры регистров. Это включает определение названия регистра, его кода, счета налогового учета и формулы расчета. Структура регистров должна быть логичной и соответствовать требованиям налогового законодательства.

3. Разработайте форму заполнения регистров

Третий шаг — разработка формы заполнения регистров. Форма должна быть удобной и понятной для сотрудников, которые будут заполнять регистры. Рекомендуется использовать стандартные формы регистров, разработанные налоговыми органами. Однако, возможно также создание собственных форм регистров, которые будут лучше соответствовать специфике организации.

4. Обеспечьте правильное заполнение регистров

Четвертый шаг — обеспечение правильного заполнения регистров. Важно, чтобы все данные были внесены корректно и своевременно. Для этого необходимо проводить регулярные проверки и контроль заполнения регистров. Также может потребоваться обучение персонала, который будет заполнять регистры, чтобы гарантировать правильность заполнения.

Следуя этому плану, вы сможете организовать и оптимизировать регистры налогового учета в вашей организации. Важно помнить, что правильно сформированные и заполненные регистры — это ключевой элемент ведения налогового учета и предоставления актуальной информации для налоговых органов.

Ключевые элементы эффективного визуального представления регистра

При организации и оптимизации регистров налогового учета, особое внимание следует уделить визуальному представлению данных. Ведь неправильное оформление регистра может привести к ошибкам в работе и затруднить анализ информации.

1. Заголовок

Первым шагом при создании регистра является составление понятного и информативного заголовка. Заголовок должен содержать краткую информацию о содержании регистра и дополнительные указания, например, период, за который формируется регистр.

2. Таблица

Основная часть регистра представлена в виде таблицы. Таблица должна быть очевидной и легко читаемой. Для этого можно использовать горизонтальные и вертикальные линии для разделения данных и ячеек.

| № | Категория | Описание | Сумма |

|---|---|---|---|

| 1 | Доходы | Поступление средств от продажи товаров | 100 000 |

| 2 | Расходы | Оплата аренды помещения | 10 000 |

Размещение данных в ячейках должно быть понятным и последовательным. Необходимо использовать синонимы и различные формулировки для сокрытия конфиденциальности и улучшения читаемости.

3. Сортировка и группировка данных

Для удобства анализа информации в регистре, данные следует сортировать и группировать. Например, можно сгруппировать расходы по категориям или отсортировать доходы по месяцам. Это позволит легче увидеть общую картину и выявить какие-либо аномалии.

4. Итоги

При разработке и оформлении регистра следует учитывать правила предоставления данных налоговым органам и особенности отрасли, в которой работает организация. Только соблюдение всех требований и учет основных элементов визуального оформления позволит создать эффективный регистр налогового учета.

Рекомендованные формы регистров для эффективного налогового учета

Рекомендованные формы регистров представляют собой удобные шаблоны, которые унифицированы и предоставлены налоговыми органами. Их использование позволяет существенно сократить время и ресурсы, затрачиваемые на ведение налогового учета.

Преимущества использования рекомендованных форм регистров:

- Унификация. Рекомендованные формы регистров разработаны с учетом требований налогового законодательства и устанавливают стандартные правила для заполнения учетных документов.

- Удобство. Формы регистров содержат необходимые поля и сведения, которые позволяют систематизировать информацию о доходах и расходах.

- Полнота. Рекомендованные формы регистров предусматривают все необходимые разделы и счета для учета всех видов доходов и расходов.

- Прозрачность. Использование рекомендованных форм регистров позволяет налоговым органам легко осуществлять контроль и проверку учетной документации организации.

Помимо рекомендованных форм регистров, вы также можете использовать специализированные программы и электронные сервисы для ведения налогового учета. Однако, использование рекомендованных форм регистров является оптимальным решением для большинства предприятий, особенно для небольших организаций, которые не имеют возможности использовать дорогостоящие программные решения.

Важно помнить, что заполнение рекомендованных форм регистров требует внимательности и точности. В случае ошибок и неправильного заполнения документации, вы можете столкнуться с ответственностью со стороны налоговых органов.

Использование рекомендованных форм регистров позволит вам эффективно организовать и оптимизировать налоговый учет, сэкономить время и избежать проблем с налоговыми органами. Поэтому рекомендуется обратить внимание на эти шаблоны и использовать их при ведении налогового учета.

Преимущества ведения регистров на основе НУ

Ведение регистров на основе налогового учета имеет несколько преимуществ, которые могут быть полезны для упрощения и оптимизации бизнес-процессов.

1. Удобство и структурированность

Налоговые регистры позволяют структурировать информацию о доходах и расходах компании. Они предоставляют удобную форму для записи и систематизации необходимых данных, что помогает организовать учетную деятельность и делает процесс контроля над финансовыми операциями более прозрачным.

2. Легкая аналитика

Регистры НУ позволяют проводить анализ финансовых данных компании. Они содержат информацию о каждой операции, включая дату, сумму и назначение платежа. Это позволяет выявлять тренды, анализировать доходы и расходы, и принимать финансовые решения на основе надежных данных.

3. Сокращение налоговых рисков

Соблюдение требований к ведению регистров НУ помогает снизить налоговые риски и избежать нарушений законодательства. Компании, ведущие регистры согласно установленным правилам, имеют больше возможностей для налоговой оптимизации и снижения налоговой нагрузки.

4. Улучшение взаимодействия с налоговыми органами

Регистры НУ являются основой для заполнения налоговой декларации. Если регистры ведутся правильно и на них отражены все необходимые данные, то это значительно упрощает процесс предоставления налоговой отчетности. В таком случае взаимодействие с налоговыми органами становится более понятным и прозрачным.

5. Защита от проверок

Ведение регистров НУ в соответствии с требованиями закона защищает компанию от возможных проверок и штрафов со стороны налоговых органов. Правильный учет доходов и расходов снижает вероятность налоговых ошибок и повышает доверие со стороны налоговых органов.

В результате, ведение регистров на основе НУ является важным фактором для эффективного управления финансами и минимизации налоговых рисков. Оно позволяет компаниям упростить и оптимизировать свою бухгалтерскую деятельность, обеспечивает аналитическую поддержку и способствует лучшему взаимодействию с налоговыми органами.

Преимущества использования электронных регистров в налоговом учете

Улучшение эффективности работы

Внедрение электронных регистров в налоговом учете позволяет значительно улучшить эффективность работы предприятия. Они позволяют автоматизировать процессы ведения учетной документации и сократить время на выполнение рутинных задач. Благодаря электронным регистрам можно быстро получить необходимую информацию и осуществить анализ данных, что позволяет принимать более обоснованные решения в управлении предприятием.

Уменьшение рисков ошибок

Использование электронных регистров в налоговом учете снижает риски возникновения ошибок. Все данные вносятся однократно и автоматически передаются во все необходимые регистры. Это значительно сокращает вероятность ошибок, связанных с ручным вводом информации. Кроме того, система электронных регистров позволяет проводить проверку данных на соответствие требованиям законодательства и предупреждать возможные ошибки.

Улучшение контроля за исполнением требований законодательства

Электронные регистры позволяют более эффективно контролировать исполнение требований законодательства в области налогового учета. Они позволяют в режиме реального времени отслеживать изменения в законодательстве и оперативно вносить соответствующие изменения в регистры. Это позволяет снизить риски налоговых проверок и штрафов за неправильное ведение учета.

Безопасность данных

Использование электронных регистров повышает безопасность данных в налоговом учете. Все данные хранятся в защищенной электронной форме, что позволяет предотвратить их потерю, повреждение или несанкционированный доступ. Кроме того, системы электронных регистров обеспечивают возможность резервного копирования данных, что позволяет быстро восстановить информацию в случае сбоев или аварий.

Внедрение электронных регистров в налоговом учете является важным шагом в оптимизации работы предприятия. Они позволяют улучшить эффективность работы, уменьшить риски возникновения ошибок, улучшить контроль за исполнением требований законодательства и обеспечить безопасность данных.